-

NFT 和 AI 新兴技术共赴盛宴,一场前所未有的英国加

随着英国隆重迎来国王查理三世时代,电视报道将主要集中在游行盛典和皇冠珠宝上。 但在全国各地,庆祝加冕典礼的方式不再过时,而是更加数字化,不 乏有创新者使用区块链和限...

2025-04-19266 0 -

开局就融资 4200 万美元的新公链 Berachain 是什么来头

作者 | 黑米,白泽研究院 最近,新公链 Berachain 完成了 4200 万美元的融资,Polychain Capital 领投,Hack VC、dao5、Tribe Capital、Shima Capital、Robot Ventures、Goldentree Asset Management、OKX Ventures 参投。...

2025-04-19184 0 -

金色午报 | 5月8日午间重要动态一览

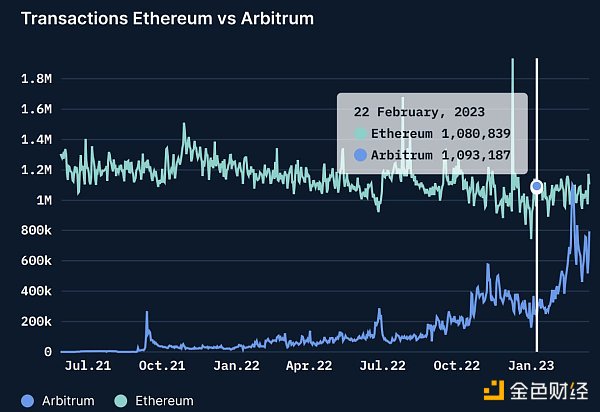

7:00-12:00关键词:比特币、Layer2、币安、Nomba 1.比特币区块78700和78702的手续费收入超过出块奖励; 2.以太坊Layer2总锁仓量回落至90亿美元,7日跌幅3.53%; 3.过去24小时BTC链上手续费收入突...

2025-04-19202 0 -

详解BRC20原理及特点:普通用户还有哪些参与机会?

原文作者:西柚,ChainCatcher 今天,“BRC20代币Ordi价格突破10美元,市值突破2亿美元”的新闻在各大社群流传。而这个代币于3月9日上线发行,且发行初期是免费的,用户只需支付链上铸...

2025-04-19277 0 -

一文详解Omni Network:下一代模块化区块链

原文标题:《Next Generation Modular Blockchains》 原文作者:Austin King 原文编译:Kxp,BlockBeats Omni 有一个大胆的愿景——它通过将多个新颖创新技术融合到一个统一的平台中,树立了 Crypto 设...

2025-04-19271 0 -

以太坊研究员:如何在以太坊Layer1上构建原生 zkEVM?

原文标题:《 Ethereum L1 zkEVM 》 原文作者:polynya,以太坊研究员 原文编译:Kate, Marsbit 似乎有一种普遍的误解,认为以太坊只能通过 L2 进行扩展。我可能会因此而受到一些指责,因为我...

2025-04-19271 0 -

过去24小时BTC链上手续费收入突破500万美元

金色财经报道,Cryptofees.info数据显示,最近24小时,以太坊链上手续费收入为31237609美元,Bitcoin链上手续费收入为5263441美元、Uniswap链上手续费收入为5037329美元,SushiSwap链上手续费收入...

2025-04-19230 0 -

AI教父最新MIT万字访谈: 人类可能只是AI演化过程中的

来源:天空之城 作者:城主 编者导语 前几日,AI教父Hinton离开谷歌,并表态AI很危险和后悔研发的言论在人工智能圈引起了轩然大波。 作为深度学习之父,目前所有大语言模型的奠基...

2025-04-19175 0 -

比较以太坊ZK系6 个Layer 2 项目:探索 ZkEVM 的技术差异

Layer 2 扩展是目前行业最关键的问题之一,原先 L1 是由以太坊本身实现的,在以太坊区块链上运行智能合约平台,但由于以太坊的原始架构存在吞吐量限制和高昂交易手续费等问题,因...

2025-04-19123 0 -

A股大模型再添重磅玩家 未来主战场在场景应用端?

来源: 《科创板日报》 编辑 郑远方 图片来源:由无界 AI工具生成 “三项能力超过ChatGPT”、“10月24日将整体超过GPT水平”,5月6日,科大讯飞星火认知大模型发布会现场,董事长刘庆...

2025-04-19117 0 -

MicroStrategy连续11个季度增持比特币,目前持有14万枚

博链财经BroadChain获悉,5月8日,据Cryptogainn,自2020年8月以来,由Michael Saylor创立的MicroStrategy每个季度都购买 比特币 。 MicroStrategy目前持有14万枚比特币,平均买入价约为29803美元。 Mi...

2025-04-19121 0 -

ChainAegis:AAVE V2/V3链上数据分析

2023年1月27日,DeFi借贷协议Aave宣布V3版本已部署在以太坊上。以太坊是Aave部署的第一个网络也是流动性最大的一个网络。截止到4月28日,当前以太坊上AAVE V3的TVL规模已突破11亿美元,借...

2025-04-19181 0 -

LD Capital:深入解析Grayscale信托,五折买ETH机会还是陷

引言 Grayscale Ethereum Trust (ETHE) 作为最大的美股上市交易的以太坊产品,持仓量高达300万个ETH,然而目前其二级市场交易价格对比净值(NAV)存在近50%左右的折价,我们在上一篇报告中解...

2025-04-19172 0 -

为什么 EigenLayer 让我们兴奋

地平线上似乎出现了一个新的“纪元”。在加密之旅中,每隔一段时间,开拓者就会发现一种新的原语,从而改变整个行业的格局。 我们之前在讨论 MEV(maximal-extractable-value:最大可提...

2025-04-19157 0 -

探讨美联储的全球困境

银行恐慌已经接近尾声,但美联储已经重新开始实行紧缩政策,这不仅会导致不可避免的破产和随后的救助,还会增强美国中央银行的全球影响力,美联储将很快采取行动来收紧的金融...

2025-04-19172 0 -

金色午报 | 5月7日午间重要动态一览

7:00-12:00关键词:NFT市场、BRC-20、Worldcoin 1. 过去24小时ETH链上手续费收入突破3100万美元; 2. 数据:近30天NFT市场盈利地址数量为92092个; 3. 流动质押协议StakeWise上ETH质押近9万枚; 4. Op...

2025-04-19282 0 -

前腾讯区块链业务负责人蔡弋戈已离职创业

5月7日消息,前腾讯区块链业务负责人蔡弋戈于今年年初从腾讯离开后,创立web3钱包Punk Code。据悉,从2017年起,蔡弋戈带领团队从0到1先后孵化了区块链供应链金融平台“微企链“、全...

2025-04-19200 0 -

a16z 致创业者:Web3 产品服务定价策略的 6 个关键点

如何参考 Web2 市场定价方式? 为新产品或服务定价是创始人在产品开发生命周期早期需要解决的关键挑战之一。在一个相对较新的市场,比如加密货币,定价很难“货比三家”。 定价...

2025-04-19114 0 -

轻客户端,助力实现链上信息“云验证”

众所周知,以太坊的发展面临着新困境。以太坊每天支持大量的经济活动、结算数十亿美元的交易,在蓬勃发展的 DeFi 和 NFT 领域中运行成千上万的 DApp 。但是,以太坊有限的空间资源...

2025-04-19111 0 -

项目周刊 | 加密交易所比特币期货4月交易量达9314亿

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是项目周刊,带您一览本周主流...

2025-04-19191 0